(网经社讯)企业赊销比例持续提高,加之疫情影响,加重企业现金流压力,供应链金融需求度增加,传统供应链金融面临供应链金融供给体系发展不平衡、核心企业主动作为积极性低、供应链金融存在泄密风险隐患、金融科技管理相对滞后等痛点,亟待通过数字化手段来打破瓶颈。数字化供应链金融应运而生。

一、数字化供应链金融发展现状

(一)数字化供应链金融市场规模迅速发展

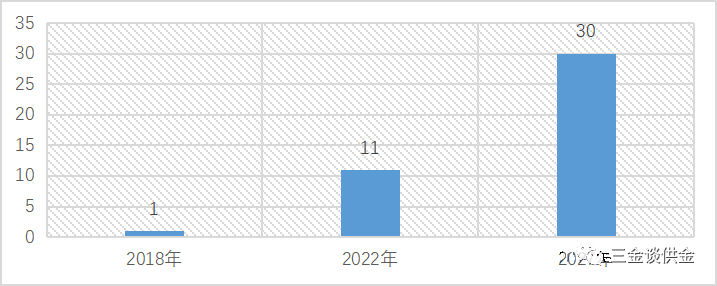

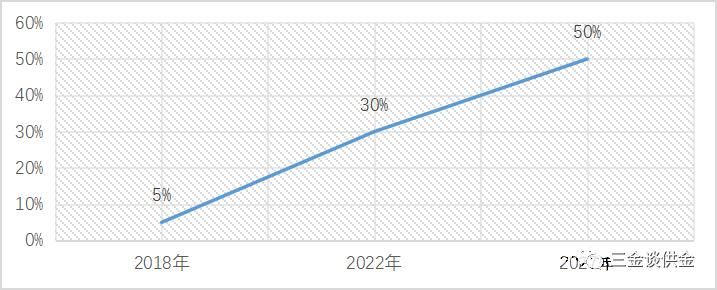

自2017年《关于积极推进供应链创新与应用的指导意见》首次对供应链创新发展作出重要部署以来,我国供应链金融业务实现了有效创新发展,数字化渗透率显著提升。2022年,我国供应链金融数字化规模达到11万亿元,数字化渗透率约为30%,相比2018年实现了多倍的增加。到2027年,供应链金融数字化规模将达到30万亿元,数字化渗透率也将增长到约50%。

图1:供应链金融数字化规模图片

图2:供应链金融数字化渗透率

(二)平台发展势头强劲,金融科技公司预计将增加

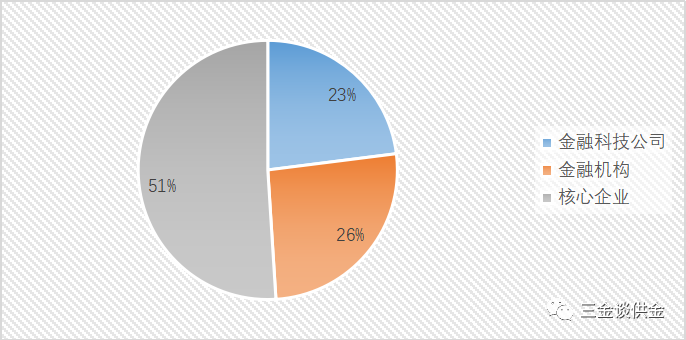

当前,金融机构、核心企业及金融科技公司纷纷建立供应链金融数字化平台。据统计,截至2022年,行业内已经有超过200家在运营平台,且这一数量仍在高速增长,预计未来将有更多垂直细分领域的供应链金融数字化平台涌现。

在运营平台中,自供应链金融2.0阶段就开始兴起的核心企业建立的数字化平台数量最多,约占所有平台的一半,而金融科技公司建立的平台占比虽暂时不高,但随着技术在供应链金融领域的深度应用和行业的进一步发展,很多金融机构、核心企业和供应链服务公司将实现更深度的融合,预计未来会出现多方联合建设的综合性平台,主要以金融科技公司的形式展开,因此预计金融科技公司建设的平台占比会上升。

图3:2022年供应链金融平台背景分布

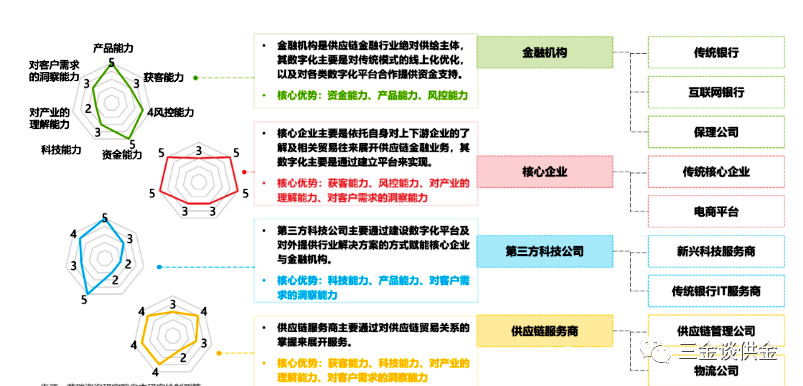

(三)各市场主体凭借自身核心优势差异化竞争发展

供应链市场主体包括金融机构、核心企业、第三方科技公司、供应链服务商,各市场主体结合自身发展特性,形成了核心优势,其中金融机构资金与产品丰富,核心企业了解用户与产业、第三方科技公司专于科技与产品,供应链服务商掌握贸易关系。

图4:各市场主体核心优势分析

二、发展存在问题

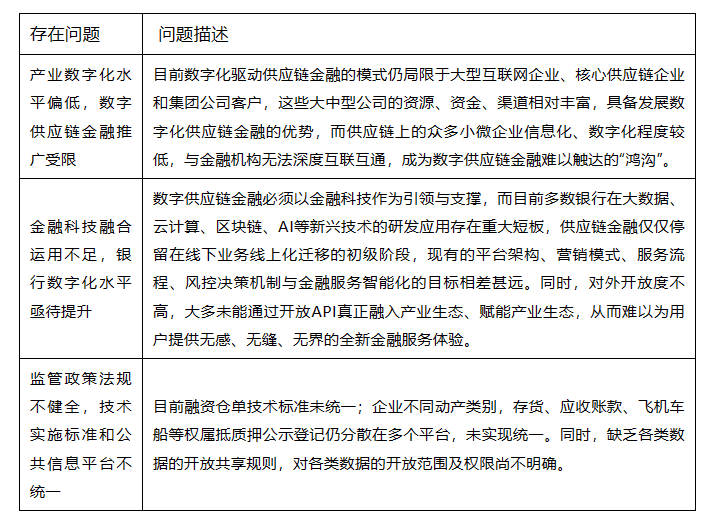

数字化供应链金融主要存在产业数字化水平偏低,数字供应链金融推广受限;金融科技融合运用不足,银行数字化水平亟待提升;监管政策法规不健全,技术实施标准和公共信息平台不统一三大问题,具体如下:

(一)服务领域向行业细分化发展

未来,技术进步将进一步加速产业链企业间的专业分工与协作,社会化生产活动将构成更加专业细化、衔接紧密、功能多样的循环体系,产业链供应链向链条更长、更专、更全的方向发展,这也将促使供应链金融围绕客户需求,向更专业、更细分的方向发展。比如,民生银行以大型乳制品企业为核心,围绕乳业自动化程度高、市场半径小、消费频率高等特点,打造了专门的乳业供应链金融服务链。商业银行未来应进一步提高产业链供应链研究能力,加强专业化、精细化管理,在细分领域提供更加专业的金融服务。

(二)业务模式向产业去核化发展

当前,供应链金融的主流业务模式仍是依托供应链核心企业的信用为上下游企业提供融资服务,核心企业的信用流动无法触及二、三级或更高级的企业节点,并没有充分发挥整个供应链综合信息对任一个企业节点的增信作用。真正意义上的供应链金融应该是去核心化的,企业信用源自供应链自身的闭合业务与全流程交易信息。因此,以全产业链供应链信息大数据决策平台为基础,转变传统信用评价与抵押思维,做到真正的信息决策信用,是商业银行发展供应链金融的未来方向。

(三)组织形式向平台协作化发展

供应链上节点企业种类的多样化、企业间业务关系的复杂化、业务协作流程的专业化是开展供应链金融业务的主要难题。供应链金融发展是系统性工程,离不开商业银行、政府、第三方机构、核心企业以及众多中小微企业的合力协作。因此,搭建供应链金融统一协作平台,加强各机构间的交流合作,建立良好的协调交流机制,是未来供应链金融发展的又一趋势。